問題は下の記事です。自分で作って自分で解答のため、もし間違い等に気づかれた方は、X(@warriooorz)やコメントでご指摘いただけると大変助かります。

この問題には3つのトラップがありました。かなり注意力が必要な問題となっております。

- 標準賞与額の上限を考慮

- 雇用保険が建設の事業

- 賞与の課税対象額が前月給与の課税対象額の10倍超になっている

では、計算過程を書いていきます。

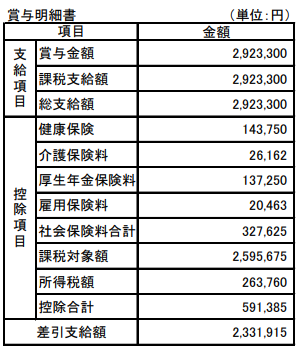

同じ年度の7月に賞与2,855,500が支給されており、標準賞与額は2,855,000。今回の賞与の標準賞与額2,923,000を合計したら5,778,000で、健康保険と介護保険の標準賞与額の年度累計上限573万円を超えています。そのため、健康保険料と介護保険料の標準賞与額は、

5,730,000-2,855,000=2,875,000

健康保険料 2,875,000×50/1000=143,750

介護保険料 2,875,000×9.1/1000=26,162

もしかしたら、私のように公式テキストに「健康保険」と書いてあるのを読んで介護保険には標準賞与額の上限はないから2,923,000だと思われた方もいらっしゃるかもしれないですが、実は介護保険も上限573万円です。下の弥生のページが分かりやすいです。

賞与の保険料(健康保険、介護保険、厚生年金(基金))の計算方法| 弥生給与 サポート情報 (yayoi-kk.co.jp)

次は厚生年金です。これはテキストの演習でお馴染みですが、標準賞与額上限が150万円ですので、

厚生年金保険料 1,500,000×91.5/1000=137,250

次は雇用保険、2つ目のトラップです。2022年は建設業で出題された問題があるそうなので、あえて建設の事業にしました。

雇用保険料 2,923,300×7/1000=20,463

社会保険料合計=健康保険料+介護保険料+厚生年金保険料+雇用保険料=327,625

課税対象額=課税支給額-社会保険料合計=2,595,675

さあ、ここが3つ目のトラップです。前月の課税対象額203,531の10倍を超えています。所得税の計算が普通とは違う方法になります。

賞与の課税対象額を6で割り、1円未満切捨にします。

2,595,675÷6=432,612.5 ⇒ 432,612(1円未満切捨)

この額に、前月給与の課税対象額を足します。

432,612+203,531=636,143

「給与所得の源泉徴収税額表」の635,000~638,000の扶養親族等の数1人の額を見ると47,250。

前月給与に対する所得税は、「給与所得の源泉徴収税額表」の203,000~205,000の扶養親族等の数1人の額を見ると3,290

所得税額=(47,250-3,290)×6=263,760

控除合計=所得税額+社会保険料合計=591,385

差引支給額=2,923,300-591,385=2,331,915

コメント